中国中免-20250520分析

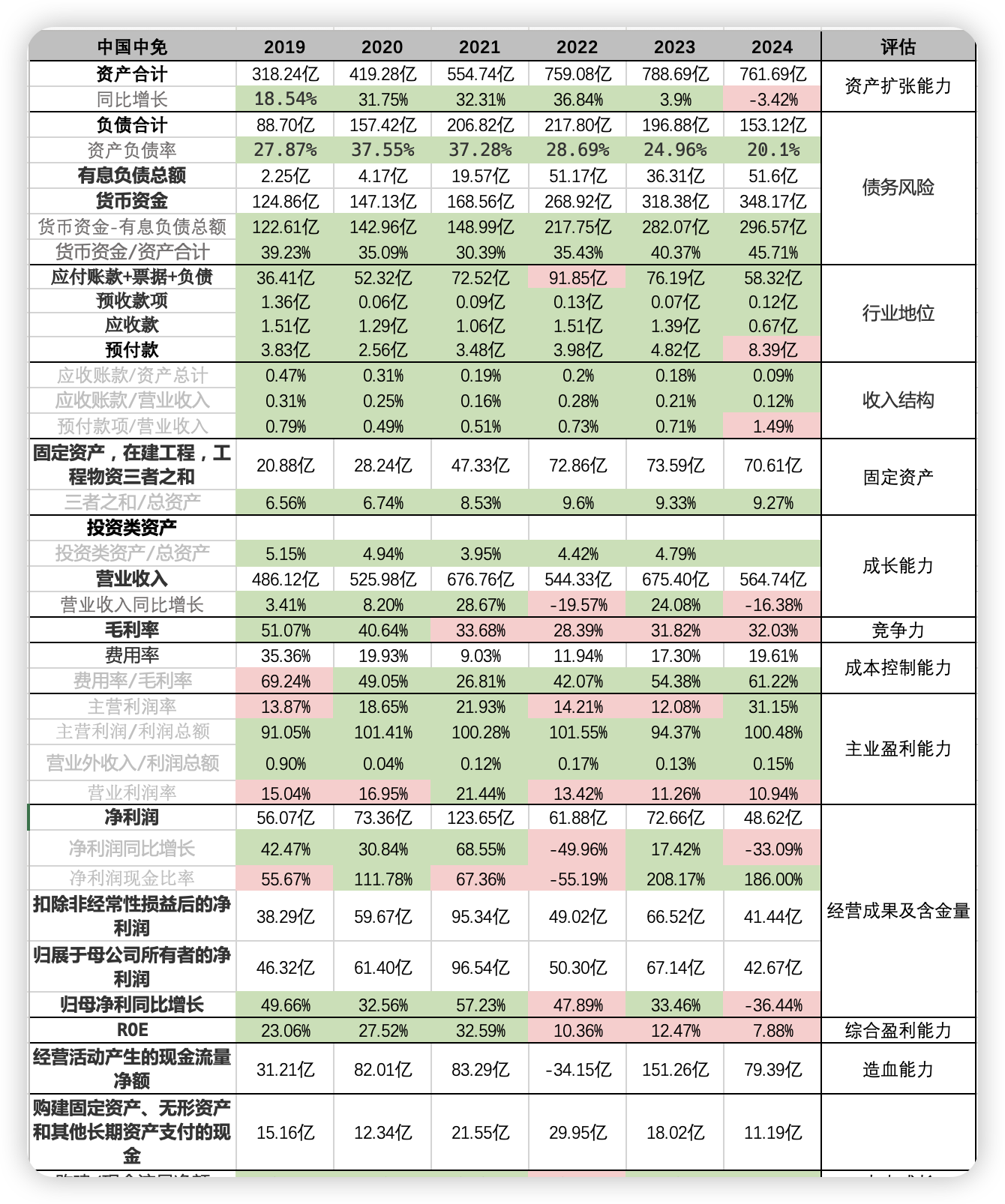

中国中免2024年全年实现营收564.74亿元,**同比下降16.38%。实现归母净利润42.67亿元,同比下降36.44%**。2025年第一季度报告,营业收入为167.46亿元,同比下降10.96%;归属于上市公司股东的净利润为19.38亿元,同比下降15.98%。

股价跌成这样,腰斩再脚脖子斩,不用细看也知道业绩不好了,24年分红也比23年分红差了不少。

本以为随着疫情成为过去时,公司业绩会在2023年的基础上进一步修复,结果换来的却是暴击,被暴击的原因主要有两点:

- 其一是,海南免税市场的下滑,量价齐跌,整个市场大盘下滑幅度在三成左右,直接导致公司营收与净利润大幅下滑;

- 其二是,机场免税虽然在增长,但增长速度比客流恢复情况慢很多,消费降级下居民缩减了消费支出,而免税商品往往带有可选消费属性,更是首当其冲被中产阶级砍掉的消费品。

并且最近三年来,人民币相比日元持续升值,许多潜在顾客群体,更倾向选择飞到日本购买免税商品,不但更便宜,还能顺道旅游玩一圈,综合成本甚至比飞海南更低。

另一方面,虽然人民币相比美元依旧处于贬值通道,但相比世界其他货币来说,大多保持升值状态,所以出境游旅客更倾向于在海外的免税店购物。

| 指标 | 2019年 | 2020年 | 2021年 | 2022年 | 2023年 | 2024年 |

|---|---|---|---|---|---|---|

| 营收(亿元) | 480.12 | 525.98 | 676.76 | 544.33 | 675.40 | 564.74 |

| 净利润(亿元) | 46.32 | 50.30 | 96.54 | 53.57 | 72.66 | 42.67 |

| 毛利率 | 51.07% | 38.44% | 33.68% | 28.44% | 30.72% | 30.72% |

| 净利率 | 11.07% | 9.39% | 14.26% | 9.84% | 10.76% | 7.65% |

| ROE | 13.11% | 10.36% | 15.00% | 9.84% | 13.11% | 7.65% |

| PE(TTM) | 35x | 40x | 100x+ | 25x | 25x | 29x |

| PB(LF) | 5.6x | 4.2x | 3.6x | 2.9x | 2.6x | 2.33x |

公司基本面

- 行业:免税行业具有政策垄断性(全国仅8张牌照)、消费升级驱动(客单价超5400元)、抗周期属性(奢侈品消费韧性)三重优势,我的观察是属于零售行业,不算好行业;

- 公司:市占率超80%,供应链成本较竞争对手低10%-15%,ROE历史中枢15%以上,营收和利润波动严重,但是还没有亏损,属于中等公司;

- 价格:当前市盈率29倍(TTM),低于近五年中位数35倍,估值处于历史低位,还没到好价格的时候。

2024年利润表:营收净利双降,结构性亮点显现

| 指标 | 2024年 | 同比变化 | 变动原因解析 |

|---|---|---|---|

| 营业收入 | 564.74亿元 | -16.38% | 海南离岛免税销售额下滑27.1%(占营收51%),出境游分流与国货竞争加剧 |

| 归母净利润 | 42.67亿元 | -36.44% | 毛利率下降0.16pct至30.72%,销售费用率上升3.1pct至16.05% |

| 毛利率 | 32.03% | +0.66pct | 精品类高毛利商品占比提升(Coach、Prada等奢侈品牌入驻) |

| 净利率 | 8.61% | -19.97% | 机场渠道租金刚性支出与存货减值损失增加(计提4.73亿元) |

| ROE | 7.88% | -5.24pct | 资产周转率下降至0.73次,杠杆倍数收缩 |

| 股息率 | 2.1% | - | 每10股派现10.5元,分红比例50.9% |

2024年资产负债表:现金充裕但资产效率承压

| 关键科目 | 2024年末余额 | 同比变动 | 变动驱动因素 |

|---|---|---|---|

| 货币资金 | 348.17亿元 | +9.36% | 定期存款到期收回与经营性现金流改善 |

| 存货 | 173.48亿元 | -17.61% | 消化疫情期间积压库存,SKU周转天数延长至180天 |

| 长期股权投资 | 36.7亿元 | +66.81% | 新增邮轮免税店与海外项目投资 |

| 短期有息负债 | |||

| 38.2亿元 | -37.03% | 委托贷款展期转为长期负债 | |

| 长期负债 | 51.6亿元 | +4.87% | 三亚国际免税城三期工程建设融资 |

2024年现金流量表:经营性现金流质量存疑

- 经营性现金流:净额79.39亿元(-47.5%),收现比1.04,但预付款项增加74%反映供应商账期缩短;

- 投资性现金流:净流出4.54亿元,资本开支11.19亿元用于海口免税城装修与数字化系统升级;

- 自由现金流:经营性现金流-资本开支=68.2亿元,可持续分红能力较强。

业务结构竞争力分析

产品线市占率与增长潜力

| 业务板块 | 2024年营收占比 | 同比变化 | 竞争壁垒 |

|---|---|---|---|

| 海南离岛免税 | 51.16% | -27.13% | 全岛7家门店垄断80%份额,但面临海旅投价格战 |

| 机场免税 | 29.8% | +24% | 北京/上海机场收入增长115%/32%,渠道护城河稳固 |

| 市内免税店 | 12.4% | -8.6% | 新中标6城经营权但客群培育缓慢 |

| 海外业务 | 6.8% | +18% | 新加坡樟宜机场店开业,东南亚布局提速 |

增长持续性判断

- 短期压力:海南离岛免税购物人次同比-15.9%,客单价-15.95%至5444元,消费降级趋势难逆转;

- 中期动能:市内免税政策放宽预期(北京/上海试点)、境外退税”即买即退”全国推广;

- 长期空间:2025年海南封关后”零关税”政策可能重塑供应链优势。

2025年业绩展望与估值锚定

一季度业绩前瞻

2025Q1营收167.46亿元(-15.98%),净利润19.38亿元(-15.98%),降幅收窄主因机场客流恢复与消费券刺激。核心观测指标:

- 海南渗透率能否回升至20%以上(2024年仅17.3%);

- 精品类毛利率能否突破35%(2024年为32.7%)。

全年业绩预测

中性假设下:

- 营收增速5%-8%至590-610亿元;

- 净利润率回升至9%-10%,对应净利润53-61亿元;

- 驱动因素:海外业务增长30%+、机场渠道续约租金下调。

估值建模与买点测算

| 估值方法 | 合理估值区间 | 对应股价 | 安全边际设定 |

|---|---|---|---|

| PE法(25-30x) | 1325-1590亿 | 64-77元 | 45-55元 |

| DCF法(WACC=8%) | 1450亿元 | 70元 | 50元 |

结论:当前股价63元接近合理区间下限,若回落至50元具备显著配置价值。出口即退税政策有可能会促进中免的业绩回升,如果有闲钱可以观察观察,但是中免属于中等行业中等公司,短期我不会加仓中免

小结

零售业着实是一个竞争非常激烈的领域,总是会有意想不到的问题在意想不到的环节中出现。比方说,几年前我们都认为中免的挑战来自于海南免税运营商同行,后来我们担心海南封关带来不利影响,结果发现最大的竞争来自于国内其他零售渠道的价格战……

越是这个时候,我们就越要回顾中免的核心竞争力和护城河。

中免最大的护城河是免税政策及稀缺牌照带来的成本优势,即使是现在免税业务也可以在极度内卷的环境中维持30%左右的毛利率。这个优势未来在口岸免税市场中还会维持,但海南封关减并税制可能会给离岛免税市场的核心竞争力带来新的不确定性(关税可能取消、增值税和消费税可能减并为销售税)。

中免给消费者创造的价值是和旅游出行相伴的购物需求,是旅游体验的重要组成部分,旅游过程中逛一逛买一买。如果想让消费者在购物过程中买单,那就必然需要提升消费者对中免的信任度,单纯进行的价格竞争,或许不仅不是最优解,反而还破坏了消费者对中免的信任度。

从以上这些因素来看,2024年的业绩下滑,更多是大环境不好带来的业绩压力,其他购物渠道的分流也带来了一些不利影响,中免核心竞争力和消费者信任度并没有出现什么问题。正如管理层在股东大会交流的过程中所说,这个因素是短期的压制。

经济及消费信心复苏、零售渠道价格竞争减弱、市内免税渠道的发展都可能给中免未来一两年带来新的业绩弹性。然而,由于海南封关之后的成本优势不确定性依然存在,再加上零售行业商业模式天然面临更为激烈的竞争。即使当前中免的估值并不贵(港股报价对应的总市值还不到1000亿元人民币),但加仓依然还是谨慎为好。